Ethna-DEFENSIV

- gute Monatsperformance für den Fonds trotz steigender Zinsen in den USA

- Fiskalische Unterstützungsprogramme auf beiden Seiten des Atlantiks bleiben besorgniserregend

- Rückläufige Inflation und schwächere Wirtschaft in der Eurozone bremsen Renditeanstieg

- Zinsgipfel sowohl in den USA als auch in Europa in Sicht: Besseres Chance-Risiko-Verhältnis für Durationserhöhung

31.10.23 - Im Oktober erlebten Anleiheinvestoren einen spektakulären Anstieg am langen Ende der amerikanischen Renditekurve. Die Renditen 10-jähriger US-Staatsanleihen stiegen kurzfristig über die Marke von 5 % und erreichten damit den höchsten Stand seit 2007. Die wichtigsten Treiber dieses Anstiegs waren zwei Faktoren: Einerseits überraschte der US-Konsum mit seiner Stärke, der durch robuste Einzelhandelszahlen sowie das BIP-Wachstum von 4,9 % im 3. Quartal (hochgerechnet auf das Jahr) widerspiegelt; andererseits gibt es weiterhin Bedenken von Marktteilnehmern wegen sehr großzügiger fiskalischer Unterstützungsprogramme sowohl in den USA als auch in Europa. Das amerikanische Staatsdefizit stieg von 1,4 Billionen (5,4 % des BIP) im Geschäftsjahr 2022 auf 1,7 Billionen (6,3 % des BIP) im Geschäftsjahr 2023. Diesseits des Atlantiks veröffentlichte die italienische Regierung ihren Haushaltsplan für 2024 und bestätigte damit die erwartete Verschlechterung der Haushaltseinnahmen gegenüber den im Frühjahr veröffentlichten Zahlen. Großvolumige Staatsprogramme verunsichern die Anleiheinvestoren im Hinblick auf die Fähigkeit bzw. Bereitschaft der jeweiligen Regierungen, die Zinskosten zu tragen. In den USA zeigte sich dies deutlich an der geringeren Nachfrage nach länger laufenden Anleihen der US-Treasury bei den jüngsten Auktionen.

In Europa wurde der Renditeanstieg jedoch von der allgemeinen makroökonomischen Schwäche verhindert: Am 31. Oktober wurde bekannt gegeben, dass die EU-Wirtschaftsleistung im 3. Quartal 2023 geschrumpft ist. Darüber hinaus sind die umfragebasierten Geschäftsklimaindizes weiterhin niedrig, was auf weitere relative Schwäche in der EU hindeutet. Unsere fast ausschließlich aus in Euro denominierten Staats- und Unternehmensanleihen bestehende Positionierung hat diesen Monat sehr gute Ergebnisse gebracht: Im Monatsverlauf legte der Ethna-DEFENSIV um 70 Basispunkte zu, obwohl die Anleihe- und Aktienmärkte Verluste verzeichneten.

Ein zusätzlicher Treiber für die relative Outperformance europäischer Anleihen gegenüber amerikanischen Pendants war die Inflationsdynamik in den beiden Volkswirtschaften. Die europäische Gesamtinflation (HICP) fiel im Oktober unter die Marke von 3 % und lag bei 2,9 % gegenüber 4,3 % im September. Die Kerninflation sank von 4,5 % im Vormonat auf 4,2 %, da sowohl die Preise für Dienstleistungen als auch für Waren zurückgingen. In den USA hingegen blieb die Inflationsrate mit 3,7 % im Vergleich zum Vormonat weitgehend unverändert, wobei die Benzinpreise, die am stärksten steigende Komponente darstellten. Die US-Kerninflation ging leicht zurück, aber blieb nach wie vor über der Marke von 4 %.

Derzeit liegt die Duration unseres Portfolios bei 3,8. Diese relativ niedrige Zinssensitivität unterscheidet uns von den meisten unserer Mitbewerber und hat im Oktober zu einer besseren Performance geführt, weil die europäischen Renditen insbesondere im Bereich 3 bis 7 Jahre gefallen sind. Im Kontext unserer makroökonomischen Prognose - geringe Wahrscheinlichkeit weiterer Zinsanstiege - stellt sich für uns die Frage, ob sich jetzt oder in naher Zukunft die attraktivsten Gelegenheiten bieten, die Duration unseres Portfolios zu erhöhen. Tatsächlich überlegen wir uns schon seit einiger Zeit, unsere Future-Positionen in 10-jährigen deutschen oder amerikanischen Staatsanleihen auszubauen. Bislang haben wir nur eine kleine Position von ca. 5 % in Bund-Futures aufgetan. Der Spread zwischen der 10-jährigen amerikanischen und deutschen Staatsrenditen hat zuletzt die Marke von 2 Prozentpunkten überschritten, was eine höhere Attraktivität von US-Staatsanleihen darstellt. Gleichzeitig haben wir Respekt vor dem Aufwärtsdynamik am langen Ende der amerikanischen Renditenkurve und bleiben vorerst vorsichtig. Sollten die US-Staatsrenditen weiter steigen, werden wir die Gelegenheit nutzen und unsere Duration durch Futures auf langlaufenden US-Staatsanleihen erhöhen.

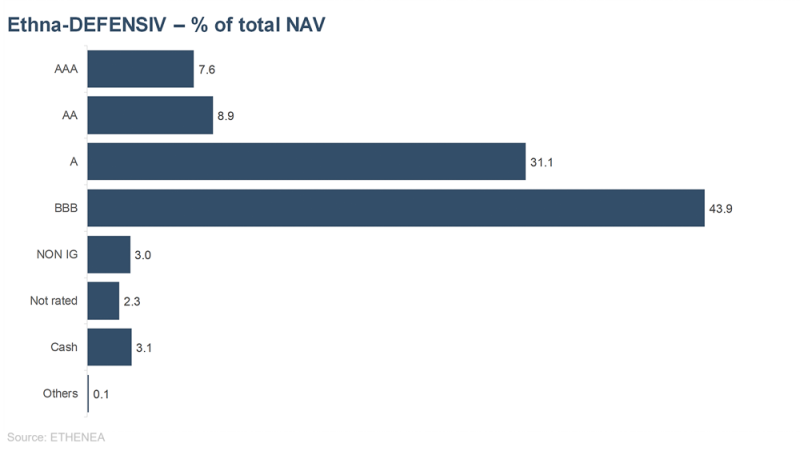

Grafik 1: Portfoliostruktur* des Ethna-DEFENSIV

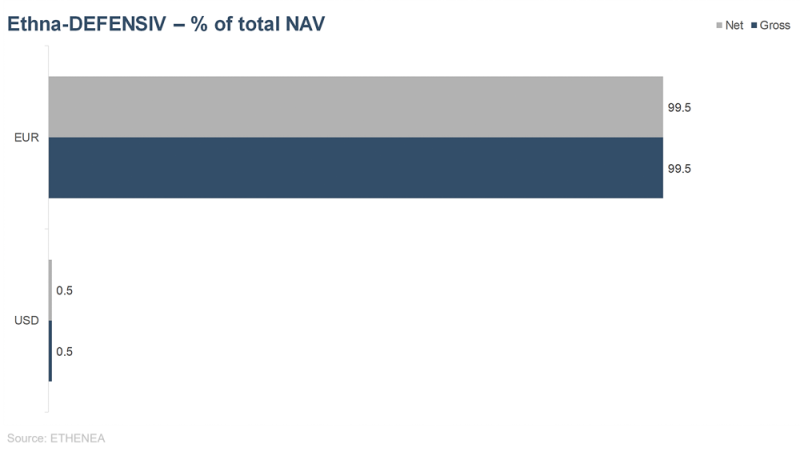

Grafik 2: Portfoliozusammensetzung des Ethna-DEFENSIV nach Währung

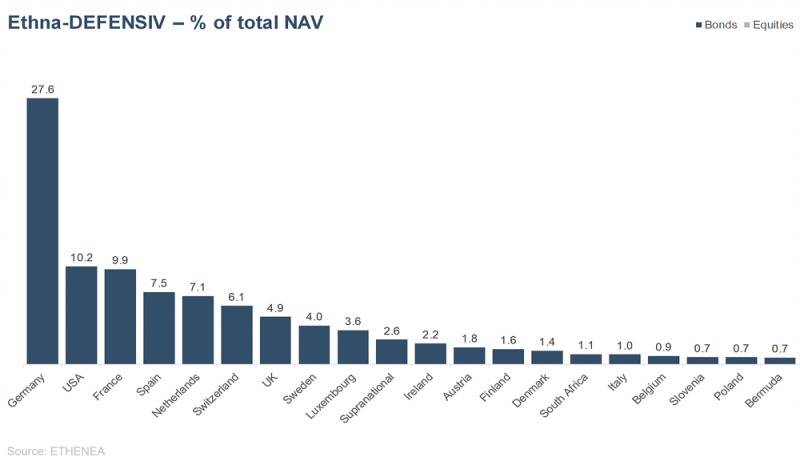

Grafik 3: Portfoliozusammensetzung des Ethna-DEFENSIV nach Herkunft

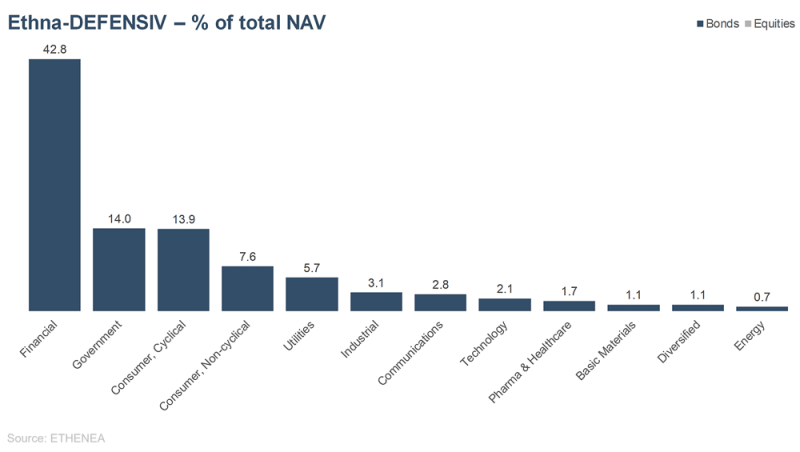

Grafik 4: Portfoliozusammensetzung des Ethna-DEFENSIV nach Emittenten-Branche

Autor: Dr. Volker Schmidt, Senior Portfolio Manager

Ethna-AKTIV

- Während die europäischen Zinsen seitwärts tendierten, stiegen die US-Zinsen weiter an und sorgten so für Druck auf die Risikomärkte.

- Die modifizierte Duration wurde sukzessive weiter von 4,4 auf 5,0 erhöht.

- Die Aktienquote wurde im Rahmen des Risikomanagements um weitere 5 Prozent revidiert. Die aktuelle Netto-Aktienquote beträgt 29,4

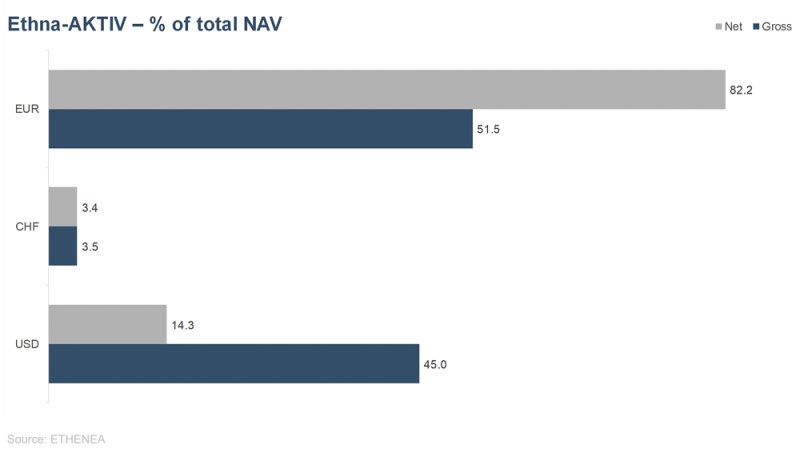

- Das Fremdwährungsexposure wurde beim US-Dollar auf 14,3 Prozent ausgebaut und beim CHF mit 3,4 Prozent konstant gehalten.

31.10.23 - Im Gleichschritt mit den globalen Märkten verlor auch der Ethna-AKTIV im Oktober. Während sich die europäischen Zinsen am langen Ende kaum bewegten, sorgte der anhaltende Aufwärtsdruck bei den US-Zinsen für deutlichen Gegenwind an den Risikomärkten. Auch der unerwartete Terroranschlag in Israel und die darauffolgende erneute Eskalation des Nahostkonflikts waren in diesem Zusammenhang nicht hilfreich, wenngleich sich die Marktreaktion bislang in Grenzen hielt. Bemerkenswert ist in diesem Zusammenhang die sehr geringe bis nicht vorhandene Reaktion des US-Dollars und der US-Staatsanleihen, die derzeit offensichtlich nicht oder noch nicht als Safe-Haven-Anlage fungieren. Lediglich der Goldpreis schaffte aufgrund der geopolitischen Lage und trotz steigender Realzinsen wieder den Sprung über die 2.000 US-Dollar-Marke. Vor diesem Hintergrund konnte sich auch eine recht positive Berichtssaison nicht in eine entsprechende Kursbewegung ummünzen. Eher das Gegenteil war der Fall: Selbst die bislang den Index stützenden Technologieschwergewichte reagierten auf fundamental gute Zahlen mit eher geringen Zuschlägen oder sogar Kursverlusten. Was sich auf der Ebene des breiten S&P500 mittlerweile zu einer Korrektur von rund 10 Prozent seit dem Sommer aufsummiert, entspricht bei den Titeln der zweiten Ebene (Russell 2000 oder MDAX) bereits einem Kursrückgang von fast 20 Prozent, der auch schon wieder mit den Tiefständen des letzten Jahres liebäugelt. Wenig Neues gab es von Seiten der Zentralbanken. Trotz eingelegter Pause bei den Zinserhöhungen wird das Mantra „höher für länger“ gebetsmühlenartig wiederholt. Die EZB ließ ihren Leitzins unverändert, von der Fed erwarten wir nichts anderes. In diesem Zusammenhang ist natürlich zu berücksichtigen, dass die steigenden Renditen am Kapitalmarkt selbst für ein restriktiveres Umfeld sorgen und damit den Zentralbanken teilweise die Arbeit abgenommen haben.

Da wir den makroökonomischen Pessimismus vieler Schwarzmaler nach wie vor nicht teilen und weiterhin von einem moderaten Wachstumsumfeld ohne US-Rezession in den nächsten Monaten ausgehen, haben wir nur geringfügige Veränderungen im Portfolio vorgenommen. Das Aktienexposure wurde in einem weiteren Schritt von 35 Prozent auf knapp unter 30 Prozent reduziert und die modifizierte Duration des Portfolios nur noch leicht auf 5,0 erhöht. Wir gehen nach wie vor davon aus, dass die Zinsen ihren Höhepunkt erreicht haben oder zumindest kurz davorstehen. Um die Duration wie geplant noch deutlich erhöhen zu können, möchten wir aber eine definitive Wende am Zinsmarkt sehen. Eine zu frühe Positionierung gegen ein solch starkes Momentum ist aus unserer Sicht nicht ratsam. Hier ist noch etwas Geduld gefragt. Eine deutlichere Anpassung haben wir bei der US-Dollar-Quote vorgenommen. Sie wurde von 9,5 Prozent auf 17,5 Prozent erhöht.

Zusammenfassend lässt sich sagen, dass das Portfolio entsprechend unserer Anlagephilosophie robust und konservativ strukturiert ist, um sowohl weitere Volatilität auszuhalten als auch attraktiv an einer möglichen Jahresendrally zu partizipieren. Letzteres erwarten wir auch weiterhin.

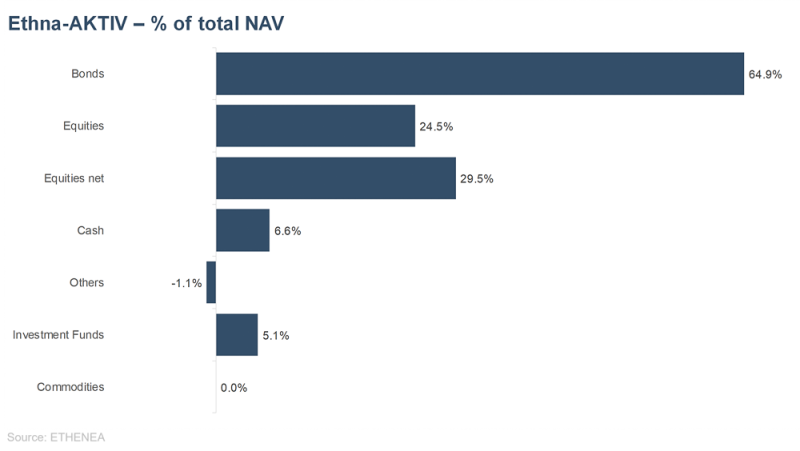

Grafik 5: Portfoliostruktur* des Ethna-AKTIV

Grafik 6: Portfoliozusammensetzung des Ethna-AKTIV nach Währung

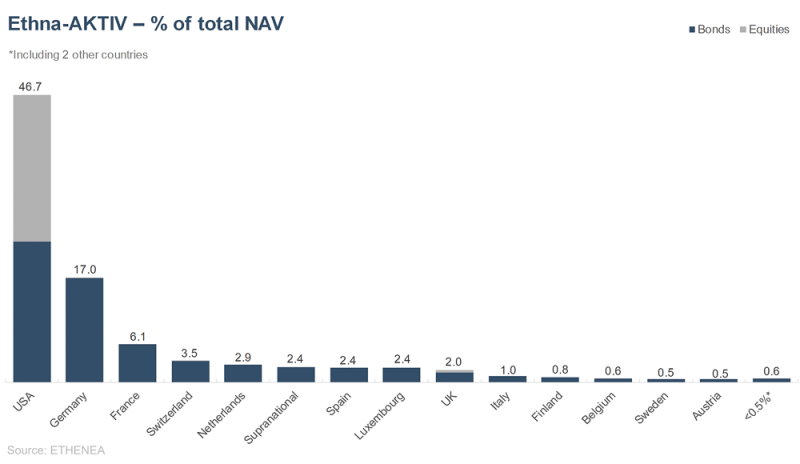

Grafik 7: Portfoliozusammensetzung des Ethna-AKTIV nach Herkunft

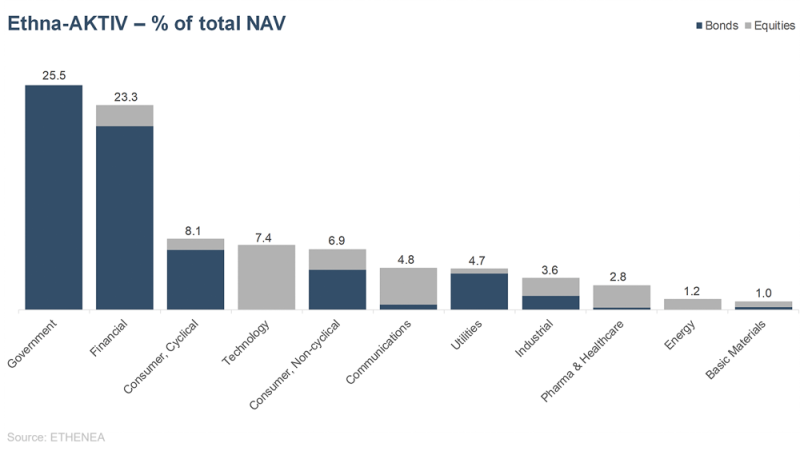

Grafik 8: Portfoliozusammensetzung des Ethna-AKTIV nach Emittenten-Branche

Autor: Michael Blümke, CFA, CAIA, Senior Portfolio Manager

Ethna-DYNAMISCH

- Anleihen und Aktien verzeichneten im Oktober weitere Kursverluste.

- Das Chance-Risiko-Profil von Aktien bietet Potenzial, dem wir mit einer nennenswerten Aktienallokation von 67 % Rechnung tragen.

- Langlaufende US-Staatsanleihen wurden erstmals seit über zwei Jahren wieder in der Allokation berücksichtigt.

31.10.23 - Im Oktober setzten sich die Trends des Vormonats an den Kapitalmärkten fort. Steigende Renditen an den Anleihenmärkten führten zu rückläufigen Kursen an den Aktienmärkten. In vielen Fällen wurden dabei neue Kurstiefs im laufenden Zyklus markiert. Insbesondere kleiner kapitalisierte Aktien aus der zweiten und dritten Börsenreihe gerieten erneut unter starken Verkaufsdruck. Auf der Beliebtheitsskala vieler Investoren sind risikoärmere Anlagealternativen wie Festgeld, Geldmarktfonds und kurzlaufende Staatsanleihen parallel zum höheren Zins weiter angestiegen, während die Nachfrage nach risikoreicheren Anlagen wie Aktien, Unternehmensanleihen und länger laufenden Anleihen merklich zurückgegangen ist. Insgesamt sollte sich das Chance-Risiko-Verhältnis dieser Anlagen mit den niedrigeren Kursen sukzessive verbessern, wie wir es bereits im September entsprechend dargelegt und auch im Portfolio abgebildet haben. Vor einem Monat schrieben wir an dieser Stelle:

„Diese [Faktoren] haben uns in der Summe dazu veranlasst die Nettoaktienquote per Monatsende, durch die vollständige Auflösung unserer Absicherung, auf rund 67 % anzuheben. Damit reflektieren wir ein leicht verbessertes Chance-Risiko-Profil. Dennoch wagen wir uns noch nicht zu sehr aus der Deckung, denn Belastungsfaktoren sind weiterhin vorhanden. Insgesamt bleibt unsere Markteinschätzung tendenziell ausgewogen.“

An dieser Einschätzung hat sich nichts geändert. Die angesprochene Deckung war offensichtlich notwendig und könnte es kurzfristig auch noch bleiben. Denn obwohl sich die Unternehmen in der laufenden Berichtssaison fundamental erstaunlich robust präsentieren, waren die Kursreaktionen in Summe weit weniger erfreulich. Die enorme Nervosität der Anleger war stets spürbar und bereits kleinste Enttäuschungen beim Ausblick wurden in den Kursen abgestraft. Bis dato konnten die im Ethna-DYNAMISCH enthaltenen Titel jedoch überwiegend überzeugen – sowohl fundamental als auch in den unmittelbaren Kursreaktionen. Der jüngste Kursrückgang des Fonds war dagegen in erster Linie ein Abbild der allgemeinen Schwäche an den Aktienmärkten. Diese Schwäche beruhte einerseits auf dem andauernden Druck auf die relativen und absoluten Aktienbewertungen im Zuge des eingangs erwähnten weiteren Anstiegs der Anleiherenditen, andererseits auf der hohen Unsicherheit über die weitere konjunkturelle Entwicklung. Letzteres führt zu einem erneuten Verweis auf den Septemberbericht, in dem wir schrieben:

„Darüber hinaus blicken wir genau auf die Entwicklungen am Anleihenmarkt. Langlaufende US-Staatsanleihen, deren Renditen sich im September sprunghaft nach oben bewegten, stellen eine zunehmend attraktive Möglichkeit dar, das Portfolio gegen ökonomische Risiken abzusichern.“

Im Oktober ergriffen wir diese Chance und bauten erstmals seit Juli 2021 wieder eine Position in langlaufenden US-Staatsanleihen auf. Bis zum Sommer 2021 leisteten diese Anleihen im Portfolio immer wieder sehr wertvolle Dienste, bevor der Inflations- und Renditeanstieg zum beherrschenden Thema der vergangenen zwei Jahre wurde und langlaufende Staatsanleihen immense Kursverluste zu verkraften hatten. Dieser historisch herausragende Anpassungsprozess des Zins- bzw. Renditeniveaus ist unseres Erachtens weit fortgeschritten, so dass die bonitätsstärksten Staatsanleihen wieder einen zunehmend attraktiven Baustein in vermögensverwaltenden Portfolios darstellen

Kurz zum Hintergrund: In Phasen zunehmenden Stresses an den Kapitalmärkten und insbesondere bei steigenden Rezessionsgefahren zieht es Anleger in die sichersten und liquidesten Anlagen, zu denen insbesondere US-amerikanische Staatsanleihen zählen. Aufgrund der erhöhten Nachfrage steigen die Kurse (was wiederum zu fallenden Renditen führt), und in der Regel erhöht sich ebenfalls sehr rasch die marktweite Erwartungshaltung an Zinssenkungen seitens der Notenbanken. Das Interessante an langlaufenden US-Staatsanleihen – wir fokussieren meist auf Laufzeiten um die 30 Jahre – ist, dass sie im Kurs überproportional stark auf Veränderungen in der Rendite reagieren. Die US-Staatsanleihen, die wir zuletzt im Oktober mit einer Startallokation von rund 5 % des Fonds gekauft haben, wurden im Jahr 2020 mit Laufzeiten von 30 Jahren, Renditen von unter 2 % und zu Kursen von 100 emittiert. Heute liegt die Rendite wieder um die 5 %, was zu Kaufkursen von unter 50 führt. Die modifizierte Duration, welche angibt wie sensibel der Anleihekurs auf eine Renditeveränderung reagiert, liegt bei diesen Anleihen bei rund 20. Anders ausgedrückt: Sollten die Renditen wieder von 5 % auf 4 % zurückgehen, würden diese Anleihen Kursgewinne von grob 20 % verzeichnen. Da jedoch auch das Gegenteil bei weiteren Renditeanstiegen von 5 % auf 6 % gilt, gehen wir derzeit noch sehr vorsichtig vor und beabsichtigen, die Position entweder über die Zeit oder antizyklisch in Phasen weiterer Renditeanstiege auf etwa 10 % bis 15 % des Fonds – analog zu den Größenordnungen in der Vergangenheit – auszubauen.

Zusammenfassend lässt sich sagen, dass die jüngsten Kursverluste an den Renten- und Aktienmärkten zu einer sukzessive attraktiveren Ausgangssituation, für die mittelfristig zu erwartende Wertentwicklung geführt haben. Im Ethna-DYNAMISCH sind wir mit der bislang höchsten Nettoaktienquote des Jahres entsprechend positioniert, um an diesen Chancen partizipieren zu können. Gleichzeitig hat sich mit der beschriebenen Situation am Rentenmarkt der Instrumentenkasten des aktiven Portfoliomanagements wieder deutlich erweitert, so dass ein wichtiger Baustein im Risikomanagement nach vorne wieder sinnvoll eingesetzt werden kann.

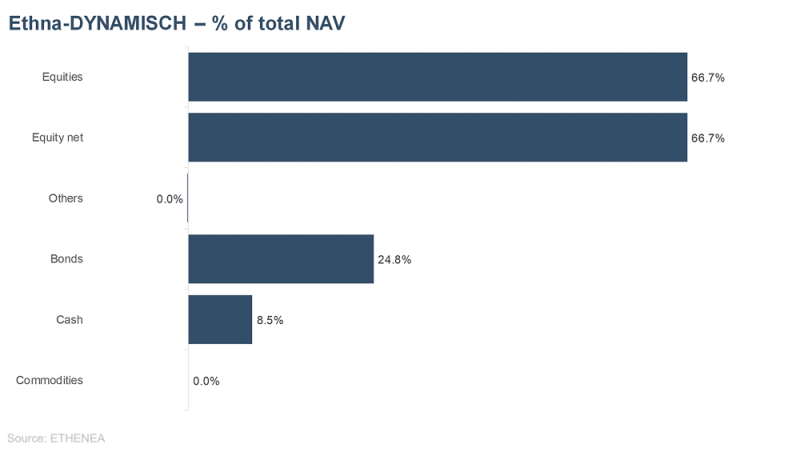

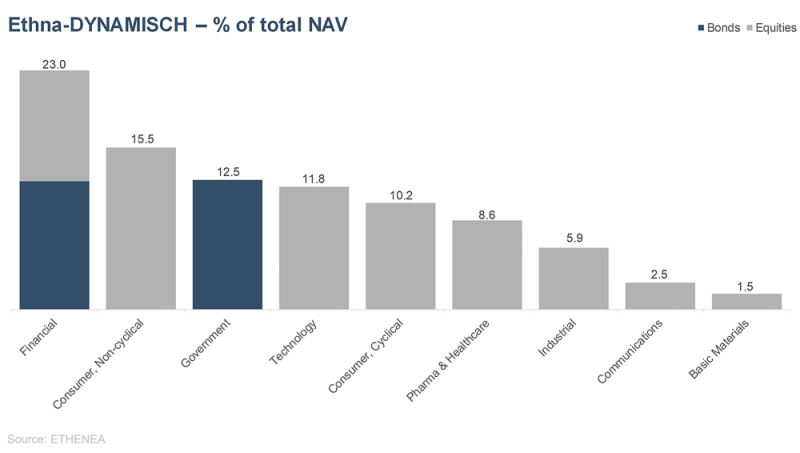

Grafik 9: Portfoliostruktur* des Ethna-DYNAMISCH

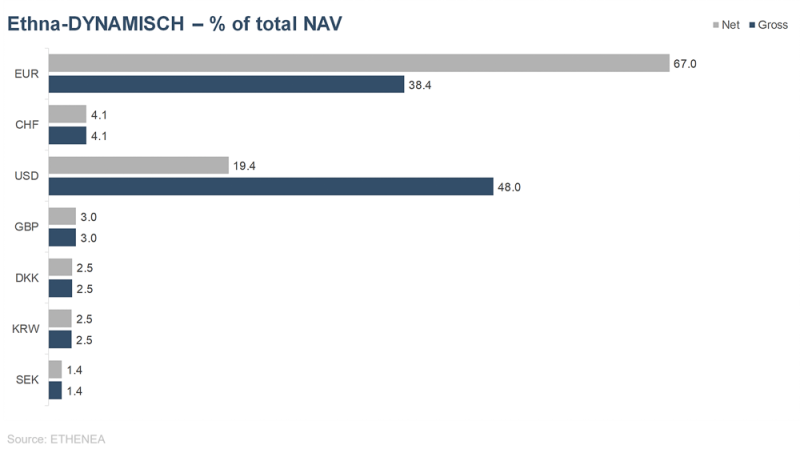

Grafik 10: Portfoliozusammensetzung des Ethna-DYNAMISCH nach Währung

Grafik 11: Portfoliozusammensetzung des Ethna-DYNAMISCH nach Herkunft

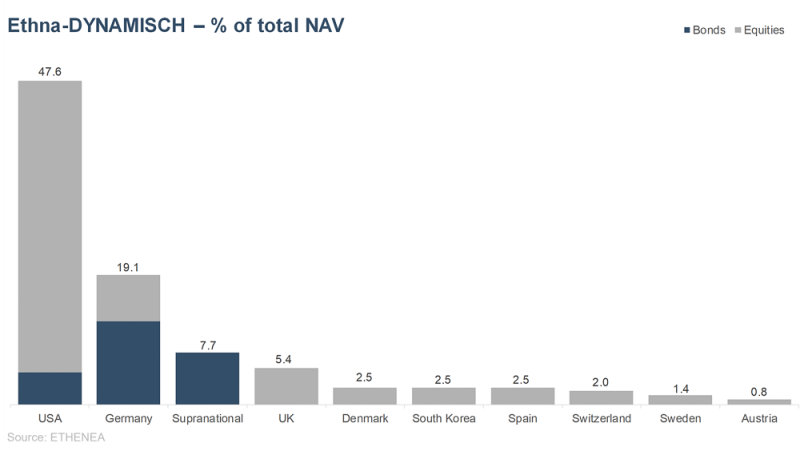

Grafik 12: Portfoliozusammensetzung des Ethna-DYNAMISCH nach Emittenten-Branche

* „Cash“ umfasst Termineinlagen, Tagesgeld und Kontokorrentkonten/sonstige Konten. „Equities net“ umfasst Direktinvestitionen und das aus Aktienderivaten resultierende Exposure.

Autor: Christian Schmitt, CFA, Senior Portfolio Manager

HESPER FUND – Global Solutions (*)

- Im Oktober stiegen die weltweiten Renditen weiter

- Angst vor einer Eskalation des Krieges löste eine anfängliche Rally der Ölpreise aus

- US-Verbraucherpreise zogen im zweiten Monat in Folge stark an

- Weltweite Aktien gingen auf Talfahrt, während die Renditen in die Höhe schnellten

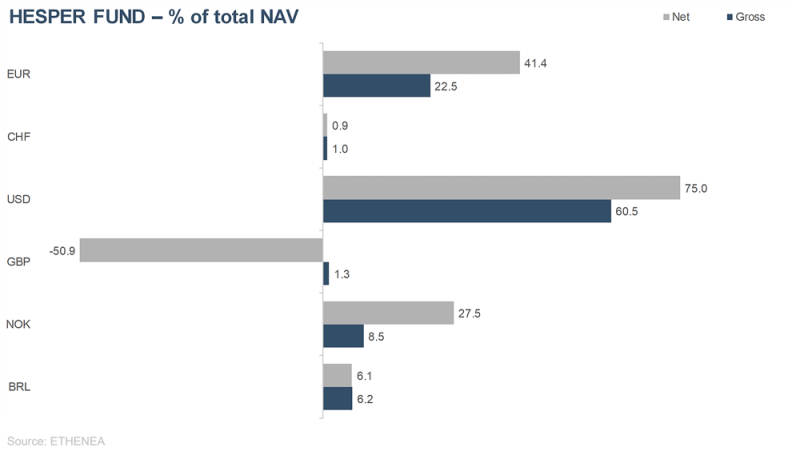

- Der HESPER FUND – Global Solutions nahm eine Neugewichtung des Portfolios vor, um dem Stimmungswechsel und der Neubepreisung der Zinsentwicklung Rechnung zu tragen. Die Duration wurde bei -1,8 Jahren und somit im negativen Bereich belassen. Das gesamte Nettoaktienengagement wurde von neutral auf leicht negativ gesenkt, sodass der Fonds nunmehr in US-Aktien long und in europäischen Indizes wie dem UK Mid Cap, europäischen Bankenindizes und dem DAX short positioniert ist. Im Devisenbereich passte der Fonds Wetten an, die nicht aufgingen; er reduzierte das Engagement in der norwegischen Krone auf 27 % und senkte die Short-Position im GBP auf -50 %. Das Engagement im US-Dollar wurde auf 74 % angehoben.

31.10.23 - Starke US-Konjunkturdaten heizten Wetten auf die Fed an und trieben Anleihenrediten auf Mehrjahreshochs.

Trotz des Kriegsausbruches zwischen Israel und der Hamas wurden Staatsanleihen nicht zu sicheren Häfen. Die überraschende Stärke der US-Wirtschaft und ein explodierendes Haushaltsdefizit des Bundes stellen die Versuche der Fed, die Inflation einzudämmen, auf die Probe. Andererseits tragen höhere Treasury-Renditen zu restriktiveren finanziellen Bedingungen bei und könnten die Fed von weiteren Straffungsmaßnahmen abhalten. Im September zog die US-Inflation im zweiten Monat in Folge wieder an. Damit wurde die US-Renditekurve noch steiler (weniger stark invertiert). Die US-Wirtschaft trotzte weiter pessimistischen Prognosen und das Finanzministerium flutete den Markt mit neu emittierten Anleihen – zu einem Zeitpunkt, zu dem sich traditionelle Käufer wie die Fed und andere Zentralbanken zurückziehen.

Während Jerome Powell signalisierte, dass die Fed auf der bevorstehenden FOMC-Sitzung die Stellung halten könnte, bleibt sie aufgrund solider Konjunkturdaten und höherer Inflationserwartungen in Alarmbereitschaft.

Weltweite Aktien gingen auf Talfahrt, während die Renditen stiegen

Die Renditen wurden zur Hauptantriebskraft der Aktienmärkte. Die Anleihenschlappe riss fast allerorten Aktien mit. Angst vor einer Eskalation des Krieges im Nahen Osten und die Ölpreisvolatilität sorgten für weitere Ungewissheit auf dem Markt.

Der Abverkauf von Aktien setzte sich im Oktober fort, als die weltweiten Märkte im dritten Monat in Folge vor dem Hintergrund höherer Renditen nachgaben. Das solide Wachstum der Gewinne in den USA im Quartal reichte zur Unterstützung der Märkte nicht aus. Der DJIA und der S&P 500 verloren 1,4 % bzw. 2,2 %. Der technologielastige NASDAQ gab um 2,8 % nach und der Russell 2000 brach um 6,9 % ein.

In Europa verzeichnete der Euro Stoxx ein Minus von 2,7 % (-2,7 % in USD), während der FTSE 100 um 3,8 % nachgab (-4,2 % in USD). Der Swiss Market Index fiel um 5,2 % (-4,7 % in USD, da der Schweizer Franken aufwertete).

In Asien setzte sich die Talfahrt der chinesischen Aktien weiter fort, da die Sorgen in Bezug auf den Immobiliensektor anhielten, obwohl die Regierung zahlreiche Anstrengungen unternahm, um die Märkte und die Wirtschaft anzukurbeln. Der Hang Seng Index fiel um 3,9 % (-3,8 % in USD) und der CSI 300 um 3,2 % (-3,4 % in USD). Der japanische Nikkei verlor 3,1 % (-4,8% in USD), da die BoJ bei der Kontrolle der Zinskurve mehr Flexibilität an den Tag legte. Der koreanische Aktienmarkt brach um 7,6 % ein (-7,2% in USD).

Makro-Szenario des HESPER FUND – Global Solutions: zu früh für eine Lockerung

Die Weltwirtschaft erweist sich ungeachtet der wesentlich höheren Nominalzinsen weiterhin als widerstandsfähig, da die fiskalpolitische Unterstützung, die Stärke des Arbeitsmarktes und angesammelte Ersparnisse für einen robusten Konsum sorgen. Die Umfragen zur Konjunkturentwicklung zeichnen erneut ein düsteres Bild; die harten Daten deuten allerdings weiterhin auf relativ schwaches Wachstum und ein geringes Risiko einer bevorstehenden Rezession hin.

Bei unserem mittelfristigen makroökonomischen Ausblick rechnen wir mit einer weiteren Wachstumsverlangsamung der Weltwirtschaft in den kommenden Quartalen. Dank einer überraschend robusten US-Wirtschaft und der zunehmenden Bemühungen der chinesischen Behörden, das Wachstum anzukurbeln und den Problemen des Immobilienmarkts etwas entgegenzusetzen, wird die Weltwirtschaft in nächster Zeit einer Rezession entgehen. Doch die Wirtschaft in der Eurozone verliert bereits an Fahrt und steuert auf einige Quartale der Stagnation oder leichten Kontraktion zu. Angesichts der sich erst langfristig und auf unterschiedliche Weise einstellenden Effekte der Geldpolitik ist es allerdings noch zu früh, um für 2024 eine Rezession auszuschließen.

Der Inflationsdruck wird allmählich nachlassen, da die Kerninflation weiterhin nahezu unverändert bleibt. Doch die jüngste Volatilität der Ölpreise gefährdet den sanften disinflationären Prozess und könnte – wenn sie anhält – eine zweite Inflationswelle auslösen.

Die Kontraktion des Geldmengenwachstums ist nun im Gange und wird letztendlich die Nachfrage dämpfen. Da die haushaltspolitischen Anreize in den Industrieländern jedoch immer noch stark sind, werden die Zentralbanken die Geldpolitik so schnell nicht lockern können. Die von der Fed gesendete Botschaft „höher für länger“ wurde an den Märkten sehr wohl vernommen, was zu einer entsprechenden Anpassung führte. Überdies trübt der Krieg im Nahen Osten die wirtschaftlichen Aussichten weiter ein. Eine Einmischung des Irans könnte alle Prognosen zunichtemachen und zu noch höherer Volatilität auf dem Markt führen. Wir geben jedoch die Hoffnung nicht auf, da der Westen seine Bemühungen verstärkt, um eine Ausweitung des Konflikts zu verhindern.

Die Zentralbanken haben bereits eine datenorientierte Haltung eigenommen; sie haben den Gipfel ihres Zinsanhebungszyklus möglicherweise bereits erreicht oder stehen kurz davor. Es ist jedoch noch viel zu früh, um an eine Umkehr der Geldpolitik zu denken. Die Zinsen werden für längere Zeit höher bleiben, um die Inflation auf das 2 %-Ziel zu drücken, und wir rechnen in den kommenden Quartalen nicht mit Zinssenkungen. Wenn sich der Rückgang der Inflation verzögert oder diese wieder anzieht, werden die Zentralbanken ihre Geldpolitik weiter straffen müssen, was die Gefahr einer Rezession erhöhen wird.

Positionierung und Monatsperformance

Der HESPER FUND – Global Solutions verlor im Oktober an Wert (-1 % für die Anteilsklasse „T-6 EUR“), da das Engagement in der NOK sowie die Long/Short-Strategien die Performance belasteten.

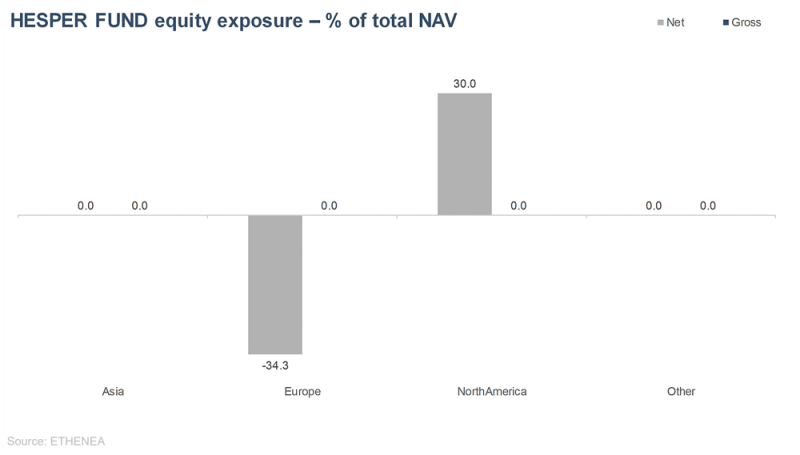

Der Fonds reduzierte sein Aktienengagement insgesamt auf 0 % bzw. gelegentlich in den leicht negativen Bereich, und ist nun auf dem US-Aktienmarkt long und in einigen europäischen Indizes short positioniert. Der Fonds beließ seine negative Duration bei 1,8 Jahren, da wir der Auffassung sind, dass Zinssätze und Renditen weiter steigen müssen, um die Inflation im Zaum zu halten. Der Fonds handelte weiterhin aktiv auf dem Devisenmarkt und hob das Dollar-Engagement auf 74 % an.

Die Performance-Attribution seit Monatsbeginn (-1,46 %) gestaltete sich wie folgt: -0,22 % für Anleihen, +0,41 % im Aktiensegment, +0 % bei Rohstoffen und -1,54 % durch Währungen, während auf Sonstiges -0,11 % entfielen. Die schwächelnde norwegische Krone und ein leichter Rückgang des Dollars wirkten sich nachteilig auf die Ergebnisse aus. Es bestand weiterhin eine starke Dekorrelation gegenüber traditionellen Anlageklassen wie Aktien und Anleihen.

Seit Jahresbeginn summiert sich das Fondsergebnis auf -4,94 %. Das Gesamtvermögen sank zum Monatsende auf 65,3 Millionen EUR. Die Anteilsklasse liegt 11,3 % unter ihrem Allzeithoch vom 29. September 2022.

Die Volatilität sank über die vergangenen 250 Tage auf 4,5 %, sodass das Risiko-Rendite-Profil weiterhin attraktiv war. Die annualisierte Rendite seit Auflegung sank auf 2,8 %.

Anfang November bleibt der Fonds weiter von seiner Referenzwährung gelöst und handelt aktiv auf dem Devisenmarkt. Das Engagement im Euro liegt zurzeit bei nur 40 %. Derzeit gestaltet sich das Währungsrisiko des HESPER FUND wie folgt: USD 74 %, NOK 27 % CHF 0,9 %, BRL 6 % und GBP -50 %.

Wie immer werden wir das Engagement des Fonds in den verschiedenen Anlageklassen weiterhin beobachten und kontinuierlich an die Marktstimmung und Veränderungen des makroökonomischen Basisszenarios anpassen.

Grafik 13: Aktien-Exposure nach Regionen des HESPER FUND − Global Solutions

Grafik 14: Währungs-Allokation des HESPER FUND − Global Solutions

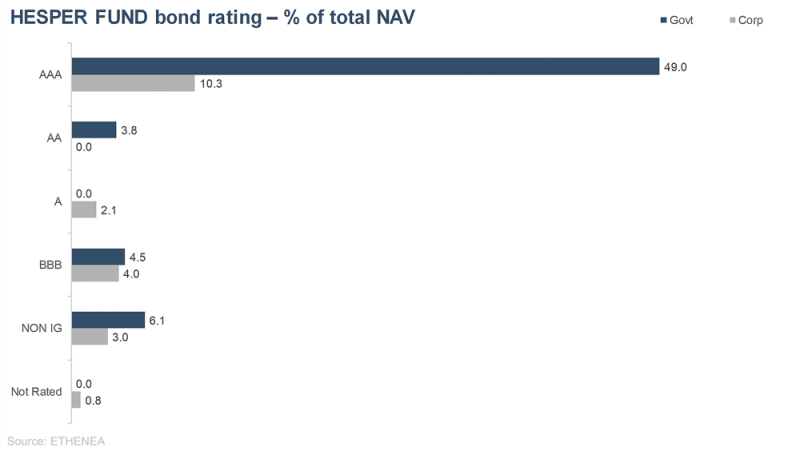

Grafik 15: Ratingstruktur der Anleihen des HESPER FUND − Global Solutions

* Der HESPER FUND – Global Solutions ist aktuell nur zum Vertrieb in Deutschland, Luxemburg, Belgien, Italien, Frankreich, Österreich und der Schweiz zugelassen.

Autor: Federico Frischknecht, Senior Portfolio Manager